Thuế giá trị gia tăng (VAT) hay còn gọi là thuế hàng hóa và dịch vụ (GST) ở một số quốc gia là loại thuế đánh vào giá trị gia tăng của hàng hóa và dịch vụ phát sinh trong quá trình từ sản xuất, phân phối đến tiêu dùng. Số lượng sản phẩm chịu thuế GTGT của Việt Nam khá lớn và doanh nghiệp của bạn có khả năng phải nộp loại thuế này.

Để hiểu rõ hơn, Ketoanmvb sẽ hướng dẫn bạn đọc một số khía cạnh quan trọng của thuế GTGT Việt Nam, bao gồm hàng hóa và dịch vụ chịu thuế, thuế suất thuế GTGT tại Việt Nam, cách tính thuế GTGT, hoàn thuế GTGT và các nghĩa vụ bạn cần thực hiện.

1. Giới thiệu về thuế GTGT Việt Nam

Đối tượng nộp thuế giá trị gia tăng (GTGT) tại Việt Nam là mọi tổ chức, cá nhân sản xuất, kinh doanh, cung ứng hàng hóa, dịch vụ chịu thuế giá trị gia tăng. Ngoài ra, bất kỳ tổ chức, cá nhân nào tại Việt Nam nhập khẩu hàng hóa, mua dịch vụ ở nước ngoài cũng phải nộp thuế GTGT.

Sản phẩm chịu thuế

Tất cả các loại hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh và tiêu dùng tại Việt Nam đều phải chịu thuế giá trị gia tăng, trừ hàng hóa thuộc diện không chịu thuế.

Sản phẩm không chịu thuế

Các sản phẩm sau được miễn thuế GTGT tại Việt Nam:

- Sản phẩm trồng trọt, chăn nuôi, thủy sản (chưa chế biến thành sản phẩm khác) do tổ chức sản xuất trực tiếp bán ra hoặc nhập khẩu;

- Các sản phẩm được quản lý khác có liên quan đến nông nghiệp;

- Chuyển nhượng quyền sử dụng đất;

- Một số dịch vụ bảo hiểm;

- Một số dịch vụ tài chính, ngân hàng hoặc giao dịch chứng khoán (cổ phiếu / cổ phiếu);

- Dịch vụ chăm sóc sức khỏe cho con người và động vật;

- Giao thông công cộng bằng xe buýt và xe điện;

- Các loại máy móc, thiết bị, vật tư, phương tiện chuyên dùng nhập khẩu mà Việt Nam chưa sản xuất được;

- Hàng hóa quá cảnh Việt Nam; hàng hóa kinh doanh tạm nhập tái xuất hoặc ngược lại; nguyên liệu, vật liệu nhập khẩu để sản xuất, gia công hàng hoá sau xuất khẩu theo hợp đồng ký với nước ngoài; hàng hóa, dịch vụ mua bán giữa nước ngoài với khu phi thuế quan hoặc giữa các khu phi thuế quan;

- Chuyển giao công nghệ theo quy định của pháp luật về chuyển giao công nghệ; chuyển giao quyền sở hữu tài sản trí tuệ theo quy định của pháp luật về sở hữu trí tuệ; phần mềm máy tính;

- Vàng dưới dạng thanh và thỏi;

- Hàng hóa, dịch vụ của hộ gia đình, cá nhân kinh doanh có doanh thu trong năm không quá 100 triệu đồng;

- Các loại sản phẩm quy định khác.

2. Thuế GTGT Việt Nam

Hiện nay, có 3 mức thuế suất thuế GTGT đối với các loại hàng hóa, dịch vụ cụ thể khác nhau. Đặc biệt:

Thuế suất VAT 0%

Tỷ lệ này áp dụng cho hàng hóa và dịch vụ xuất khẩu, vận tải quốc tế và các sản phẩm không chịu thuế khi xuất khẩu, ngoại trừ:

- Chuyển giao công nghệ hoặc quyền sở hữu trí tuệ ra nước ngoài;

- Dịch vụ tái bảo hiểm ra nước ngoài;

- Dịch vụ cấp tín dụng;

- Chuyển nhượng vốn;

- Dịch vụ tài chính phái sinh;

- Dịch vụ viễn thông;

- Tài nguyên, khoáng sản khai thác chưa qua chế biến hoặc bất kỳ sản phẩm nào mà tổng giá trị thị trường của tài nguyên, khoáng sản và chi phí năng lượng đã khai thác từ 51% trở lên.

Thuế suất VAT 5%

Hàng hoá, dịch vụ sau đây áp dụng thuế suất thuế GTGT 5%:

- Nước sạch cho quá trình sản xuất và sinh hoạt;

- Thiết bị và dụng cụ y tế; bông và băng y tế; thuốc phòng và chữa bệnh; các sản phẩm hóa dược, dược phẩm dùng để sản xuất thuốc chữa bệnh và phòng bệnh;

- Đồ dùng dạy và học;

- Hoạt động triển lãm, văn hóa, thể dục, thể thao; biểu diễn nghệ thuật; xưởng phim; nhập khẩu, phát hành và chiếu phim;

- Đồ chơi cho trẻ em và một số loại sách;

- Dịch vụ khoa học và công nghệ theo quy định của pháp luật về khoa học và công nghệ;

- Bán và cho thuê nhà ở xã hội;

- Hàng hóa và dịch vụ khác nhau liên quan đến nông nghiệp, nuôi trồng thủy sản, trồng trọt và lâm nghiệp.

Thuế suất VAT 10%

Ngoài các sản phẩm áp dụng thuế suất thuế GTGT 0% và 5%, tất cả các loại hàng hóa, dịch vụ khác đều áp dụng thuế suất 10%.

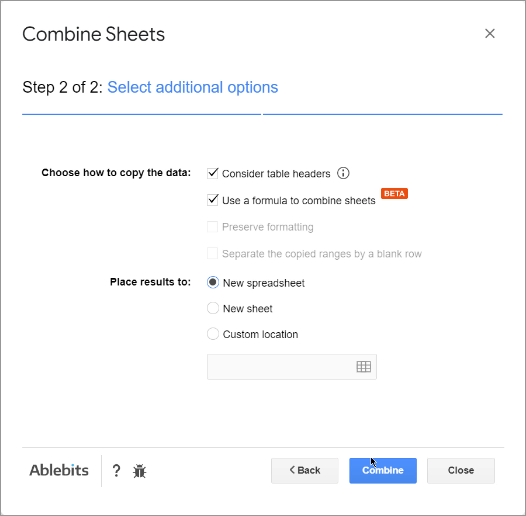

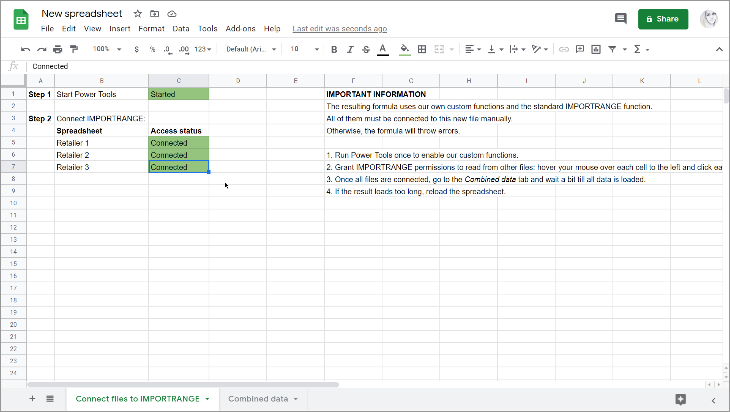

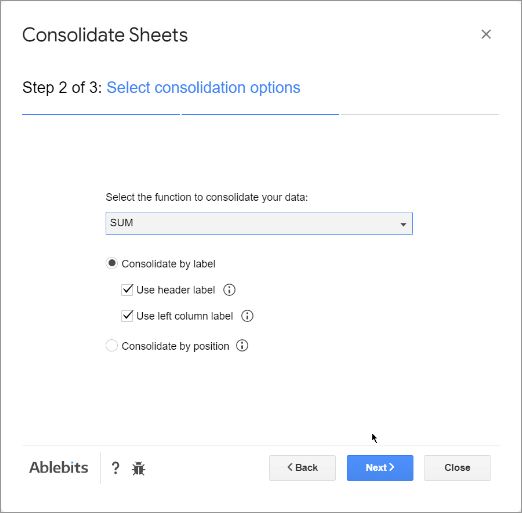

3. Hai phương pháp tính thuế GTGT ở Việt Nam

Có hai phương pháp tính thuế GTGT của Việt Nam. Đó là phương thức tín dụng và phương thức trực tiếp.

3.1 Phương thức tín dụng

Phương thức này áp dụng đối với các cơ sở kinh doanh tuân thủ đầy đủ các quy định về kế toán, hóa đơn, chứng từ. Đặc biệt, chúng bao gồm:

- Tổ chức, cá nhân kinh doanh có doanh thu từ kinh doanh hàng hóa, cung ứng dịch vụ từ 1 tỷ đồng trở lên, không bao gồm hộ gia đình, cá nhân kinh doanh;

- Đối tượng kinh doanh tự nguyện đăng ký phương thức tín dụng, không bao gồm hộ gia đình, cá nhân kinh doanh.

Khi đã chọn, phương pháp tính thuế GTGT này phải được duy trì trong 2 năm liên tục.

Theo phương pháp khấu trừ, số thuế GTGT phải nộp được tính như sau:

[Số thuế GTGT phải nộp = Thuế GTGT đầu ra – Thuế GTGT đầu vào được khấu trừ]

Thuế GTGT đầu ra là tổng số thuế giá trị gia tăng của hàng hóa, dịch vụ bán ra ghi trên hóa đơn giá trị gia tăng (hoặc hóa đơn đỏ tại Việt Nam).

Trong khi đó, thuế GTGT đầu vào được khấu trừ là tổng số thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào ghi trên hóa đơn giá trị gia tăng hoặc tổng số thuế giá trị gia tăng của hàng hóa nhập khẩu được ghi trên chứng từ giá trị gia tăng.

Một số lưu ý về vấn đề khấu trừ thuế GTGT đầu vào:

- Số thuế GTGT đầu vào của hàng hóa, dịch vụ mua vào được sử dụng để sản xuất, kinh doanh sản phẩm chịu thuế GTGT Việt Nam (hàng chịu thuế) được khấu trừ toàn bộ.

- Trường hợp áp dụng số thuế GTGT đầu vào đối với hàng hóa, dịch vụ mua vào để sản xuất, kinh doanh cả sản phẩm chịu thuế và không chịu thuế thì chỉ khấu trừ tỷ lệ hàng hóa, dịch vụ mua vào sử dụng cho sản phẩm chịu thuế. Các chủ thể kinh doanh có trách nhiệm thực hiện nhiệm vụ tính tỷ trọng này.

- Được khấu trừ toàn bộ số thuế GTGT đầu vào của hàng hoá và dịch vụ được bán cho mục đích viện trợ nhân đạo hoặc dùng để thăm dò dầu khí.

Để được khấu trừ thuế GTGT đầu vào, chủ thể kinh doanh phải:

- Có hóa đơn thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng của hàng hóa nhập khẩu;

- Có chứng từ thanh toán hàng hóa, dịch vụ mua vào không dùng tiền mặt có giá trị từ 20 triệu đồng trở lên;

- Có hợp đồng với bên nước ngoài, hóa đơn, chứng từ thanh toán không dùng tiền mặt và tờ khai hải quan đối với hàng hóa, dịch vụ xuất khẩu.

Một số lưu ý về hóa đơn tại Việt Nam:

- Hóa đơn giá trị gia tăng thường được gọi là hóa đơn đỏ ở Việt Nam.

- Theo quy định tại Thông tư 68/2019 / TT-BTC, tất cả các doanh nghiệp khi bán hàng hóa, dịch vụ cho người mua đều phải lập hóa đơn điện tử (có hoặc không có xác minh thuế). Như đã nói, các doanh nghiệp cần phải đăng ký hóa đơn điện tử với Tổng cục Thuế và việc lập hóa đơn điện tử sẽ trở thành bắt buộc từ đầu tháng 11/2020.

3.2 Phương pháp trực tiếp

Phương pháp trực tiếp áp dụng cho các thực thể sau:

- Doanh nghiệp, hợp tác xã có doanh thu năm dưới 1 tỷ đồng hoặc không tự nguyện đăng ký phương thức tín dụng;

- Hộ kinh doanh, cá nhân;

- Tổ chức, cá nhân nước ngoài không có cơ sở thường trú tại Việt Nam nhưng có thu nhập phát sinh trong phạm vi quốc gia này chưa thực hiện đầy đủ các quy định về kế toán, hóa đơn, chứng từ (trừ trường hợp thăm dò, khai thác dầu khí);

- Doanh nghiệp kinh doanh vàng bạc, đá quý;

- Các tổ chức kinh tế khác.

Theo phương pháp trực tiếp, số thuế GTGT phải nộp được tính như sau:

[Số tiền VAT phải trả = Doanh thu x Tỷ lệ quy định (%)]

Tỷ lệ quy định (%) thay đổi tùy theo các lĩnh vực khác nhau. Cụ thể:

| Các ngành | Tỷ lệ |

|---|---|

| Phân phối và cung cấp hàng hóa | 1% |

| Dịch vụ và xây dựng không cung cấp vật liệu | 5% |

| Sản xuất, vận chuyển, dịch vụ có hàng hóa kèm theo, xây dựng có cung cấp vật tư | 3% |

| Khác | 2% |

Xin lưu ý rằng công thức trên không áp dụng cho kinh doanh hoặc sản xuất vàng, bạc và đá quý. Đối với những loại sản phẩm này, [số tiền phải trả = Chênh lệch giá thầu x Thuế suất VAT quy định cho những sản phẩm này] .

4. Tờ khai thuế giá trị gia tăng Việt Nam

Mọi tổ chức, cá nhân sản xuất, kinh doanh mặt hàng chịu thuế tại Việt Nam phải đăng ký thuế GTGT và kê khai thuế GTGT theo tháng, quý.

Đối với cơ sở hàng tháng, người nộp thuế cần phải khai thuế GTGT trong vòng 20 ngày sau khi tháng kết thúc.

Trong khi đó, đối với cơ sở hàng quý, người nộp thuế cần phải khai thuế GTGT trong vòng 30 ngày sau khi kết thúc quý. Về cơ bản, theo Mục 15 Nghị quyết số 151/2014 / TT-BTC sửa đổi về thuế, tất cả người nộp thuế có doanh thu từ năm trước trở lên không quá 50 tỷ đồng đều phải kê khai theo quý.

Còn đối với người nộp thuế mới thành lập doanh nghiệp (năm đầu tiên) thì phải kê khai thuế GTGT theo quý. Sau năm đầu tiên, họ có thể chuyển sang kê khai hàng tháng hoặc tiếp tục kê khai theo quý, tùy thuộc vào doanh thu kiếm được trong năm đầu tiên đó.

Bất chấp những gì đã nêu ở trên, có một số loại sản phẩm không cần phải kê khai, ví dụ như một số loại bồi thường, một số dịch vụ do tổ chức nước ngoài không có cơ sở thường trú tại Việt Nam cung cấp hoặc các loại khác do pháp luật quy định.

5. Hoàn thuế VAT tại Việt Nam

Dưới đây là các trường hợp phổ biến nhất mà pháp nhân kinh doanh có thể được hoàn thuế VAT:

- Doanh nghiệp áp dụng phương thức tín dụng có thể được hoàn thuế GTGT khi:

- Có dự án đầu tư mới và dự án đang trong giai đoạn đầu tư;

- Số thuế GTGT đầu vào (hàng hoá, dịch vụ mua vào đầu tư) còn số thuế GTGT đầu vào chưa được khấu trừ hết; và

- Số tiền còn lại từ 300 triệu đồng trở lên.

- Ngoài ra, trường hợp cơ sở kinh doanh xuất khẩu hàng hóa, dịch vụ trong tháng, quý có số thuế GTGT đầu vào chưa được khấu trừ hết và số còn lại từ 300 triệu đồng trở lên thì được hoàn thuế GTGT của tháng đó hoặc quý, ngoại trừ các trường hợp sau:

- Hàng hoá nhập khẩu để tái xuất khẩu;

- Hàng hóa không phải làm thủ tục xuất khẩu trong khu vực hải quan quản lý theo quy định của Luật Hải quan.

- Doanh nghiệp áp dụng phương pháp khấu trừ được hoàn thuế GTGT nếu khi chuyển đổi hình thức sở hữu, chuyển đổi hình thức doanh nghiệp, sáp nhập, hợp nhất, chia, tách, giải thể, phá sản, chấm dứt hoạt động có số thuế GTGT nộp thừa hoặc số thuế GTGT đầu vào chưa nộp hết. được ghi công.

- Doanh nghiệp có thể được hoàn thuế GTGT nếu phụ trách một số dự án ODA.

- Một pháp nhân kinh doanh có thể được hoàn thuế VAT nếu nó nhận được sự miễn trừ từ một số cơ quan chính phủ theo luật liên quan.

Đối với các trường hợp khác, cơ sở kinh doanh áp dụng phương pháp khấu trừ còn số thuế GTGT đầu vào chưa được khấu trừ hết trong tháng, quý (đầu vào> đầu ra) thì được chuyển sang bù trừ với số thuế GTGT đầu ra của tháng sau. hoặc quý.

6. Bài học rút ra chính

- Tất cả các loại hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh và tiêu dùng tại Việt Nam đều phải chịu thuế giá trị gia tăng, trừ hàng hóa thuộc diện không chịu thuế.

- Ở Việt Nam có ba mức thuế suất VAT là 0%, 5% và 10% (10% là thuế suất chuẩn).

- Có hai phương pháp tính thuế GTGT Việt Nam: phương pháp khấu trừ và phương pháp trực tiếp.

- Người nộp thuế phải kê khai thuế GTGT theo tháng / quý. Thời hạn chậm nhất là 20/30 ngày sau khi kết thúc tháng / quý.

- Đối với hầu hết các trường hợp, khi số thuế GTGT đầu vào lớn hơn số thuế GTGT đầu ra, cơ sở kinh doanh được chuyển số thuế GTGT đầu vào còn lại chưa được khấu trừ để bù trừ vào số thuế GTGT đầu ra trong tương lai.

- Hoàn thuế VAT có sẵn cho một số trường hợp.

Nếu bạn còn bất kỳ thắc mắc nào liên quan đến thuế GTGT Việt Nam, hãy nhắn tin cho Dịch vụ kế toán tại Hà Nội – Ketoanmvb để được giải đáp nhé! Chúng tôi luôn sẵn lòng giúp đỡ!

The post Thuế giá trị gia tăng – Những điều cần biết appeared first on Dịch Vụ kế toán tại Hà Nội | Uy tín - Chất lượng | Kế Toán MVB.

source https://ketoanmvb.com/thue-gia-tri-gia-tang.html