Nhiều doanh nghiệp nước ngoài tối ưu hóa các cơ sở sản xuất của họ tại Việt Nam và tính các tiền đồn nước ngoài của họ cho các dịch vụ hành chính, kỹ thuật, tài chính và thương mại. Tuy nhiên, các nhóm quản trị tài chính cần lưu ý rằng các giao dịch của họ phải tuân thủ các nguyên tắc về hình thức và chiều dài của cánh tay.

Trước khi chính phủ phát hành Cung cấp quản lý thuế áp dụng cho các doanh nghiệp có giao dịch được kiểm soát (‘Nghị định 20’) vào tháng 4 năm 2017, quy tắc chuyển giá ở Việt Nam là lỏng lẻo. Các nhà đầu tư có thể tham gia thị trường mà không phải lo lắng quá nhiều về chính sách chuyển giá của họ.

Giờ đây, các công ty đang xem xét đầu tư vào Việt Nam, cũng như các công ty đã hoạt động trong nước, cần tuân thủ các yêu cầu pháp lý chặt chẽ hơn trong Nghị định 20, dựa trên các hướng dẫn của OECD và các hành động BEPS.

Tuân thủ chính tại Việt Nam

Các quy tắc chuyển giá gần như giống nhau ở mọi nơi vì chúng thường dựa trên cùng các nguyên tắc và chia sẻ các cách tiếp cận chung. Tất nhiên, có những khác biệt nhỏ giữa các quy tắc của Việt Nam và các quốc gia khác, nhưng cốt lõi là như nhau.

Trước khi Nghị định 20 được ban hành, các quy tắc chuyển giá ở Việt Nam đã kết hợp nguyên tắc độ dài của cánh tay làm nền tảng. Theo đó, tác động lớn nhất của Nghị định 20 là sự ra đời của nguyên tắc hình thức quá mức: các nhà đầu tư nước ngoài nên xem xét lại điều này khi cấu trúc chuỗi cung ứng.

Chất quá mức là một nguyên tắc mà cơ quan thuế nhìn qua các hình thức hợp pháp của giao dịch và cấu trúc hoạt động, và thay vào đó xem xét và phân tích chất kinh tế của họ.

Ý nghĩa của nó trong thực tế

Các công ty mẹ nước ngoài phân bổ các cơ sở sản xuất của họ tại Việt Nam có thể tìm cách hoạt động như một nhà thầu phụ, hoạt động thông qua công ty con Việt Nam của họ. Công ty mẹ nước ngoài sau đó tìm cách tính phí công ty con hàng tháng cho các dịch vụ thương mại được thực hiện liên quan đến việc phát triển doanh số bán hàng tại Việt Nam.

Theo nguyên tắc hình thức quá chất, những dịch vụ thương mại đó sẽ góp phần tạo ra doanh thu bán hàng hoặc thu nhập cho công ty con Việt Nam. Do đó, các chi phí liên quan đến dịch vụ thương mại không được khấu trừ từ thu nhập chịu thuế của công ty con.

Ngoài ra, nếu cùng một công ty con của Việt Nam tham gia vào các hoạt động bán hàng, thì các chi phí dịch vụ thương mại tương tự sẽ tuân thủ nguyên tắc dưới dạng chất. Theo đó, các chi phí sau đó có thể được khấu trừ nếu giá tính theo chiều dài của cánh tay (hoặc giá thị trường).

Tuy nhiên, một số công ty có thể tìm cách tham gia vào các mối quan hệ phức tạp hơn. Một doanh nghiệp đa quốc gia có thể muốn can thiệp vào một thực thể Việt Nam trong các giao dịch giữa hai công ty thành viên là cư dân của các quốc gia chưa ký thỏa thuận đánh thuế hai lần.

Theo nguyên tắc hình thức quá mức, các giao dịch liên quan nên có mục đích quan trọng (ngoài việc giảm trách nhiệm thuế) và hiệu quả kinh tế (ngoài bất kỳ hiệu ứng thuế nào) để được các cơ quan chức năng chấp nhận. Trong trường hợp này, không có khoản chi phí liên quan nào được khấu trừ từ thu nhập chịu thuế của thực thể Việt Nam.

Cuối cùng, từ góc độ lập kế hoạch thuế, đáng chú ý là Nghị định 20 đưa ra các hạn chế về khấu trừ chi phí lãi vay, hiện không vượt quá 20% thu nhập trước lãi vay, thuế, khấu hao và khấu hao (EBITDA). Biện pháp này nhằm giải quyết vấn đề vốn hóa mỏng, vì Việt Nam thiếu các quy tắc viết hoa mỏng cụ thể. Tuy nhiên, Bộ Tài chính báo cáo có kế hoạch đưa ra các quy tắc vốn hóa mỏng trong thời gian tới để hạn chế khấu trừ chi phí lãi vay nếu các khoản nợ cụ thể đối với tỷ lệ vốn chủ sở hữu bị vi phạm.

Làm thế nào để tuân thủ quy định giá chuyển nhượng

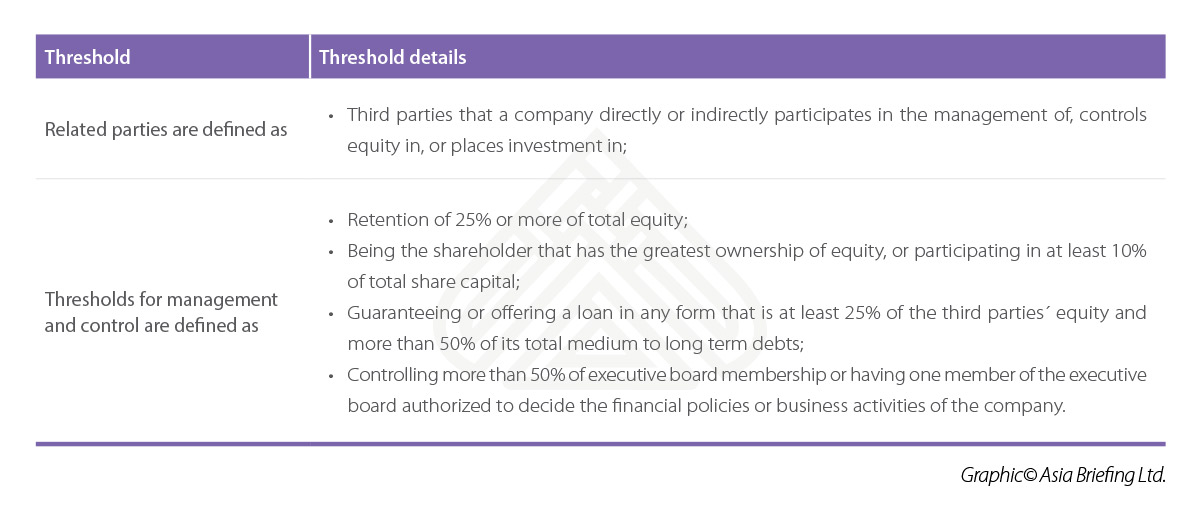

Người nộp thuế ở Việt Nam đã tham gia vào các giao dịch của các bên liên quan có một số nghĩa vụ theo Nghị định 20. Những điều này đã được tóm tắt và quy định dưới đây:

Các hình thức

Các công ty ở Việt Nam tham gia vào các giao dịch của bên liên quan cần tiết lộ mối quan hệ và giao dịch của họ trong tờ khai thuế hàng năm.

Người nộp thuế tuân theo các quy định về chuyển giá cần phải nộp Mẫu 01 – được đính kèm theo Nghị định 20 – để tiết lộ những giao dịch chuyển giá mà họ đã tham gia và giá trị của các hợp đồng này. Hơn nữa, người nộp thuế cần cung cấp mức giá dài hạn của các giao dịch của các bên liên quan sẽ cho phép so sánh.

Khung thời gian để thực hiện việc này là 90 ngày sau khi kết thúc năm tài chính. Điều này có thể chứng tỏ rất thách thức với thời gian ngắn để thu thập và đối chiếu tất cả thông tin và dữ liệu cần thiết – do đó lập kế hoạch và tuân thủ cẩn thận là rất thận trọng.

Tài liệu đương thời

Chuyển giá tài liệu đương thời được thiết kế để ghi lại các mối quan hệ và giao dịch của người nộp thuế với các bên liên quan, cũng như các chính sách chuyển giá toàn cầu của họ và phân chia lợi nhuận giữa tất cả các thành viên / tổ chức trong một nhóm công ty.

Người nộp thuế đáp ứng các ngưỡng cụ thể phải, theo Nghị định 20, chuẩn bị và sau đó duy trì tài liệu đương thời về giá chuyển nhượng, bao gồm Tệp địa phương và một hoặc nhiều Báo cáo chính thức và quốc gia (CbCR).

Có khả năng Tệp chủ và CbCR sẽ được chuẩn bị bởi trụ sở chính, vì họ có thể có quyền truy cập trực tiếp vào tất cả các thông tin cần thiết. Tất cả những tài liệu đó phải được khai báo bằng cách nộp Mẫu 02, 03 và 04, tất cả đều được đính kèm theo Nghị định 20.

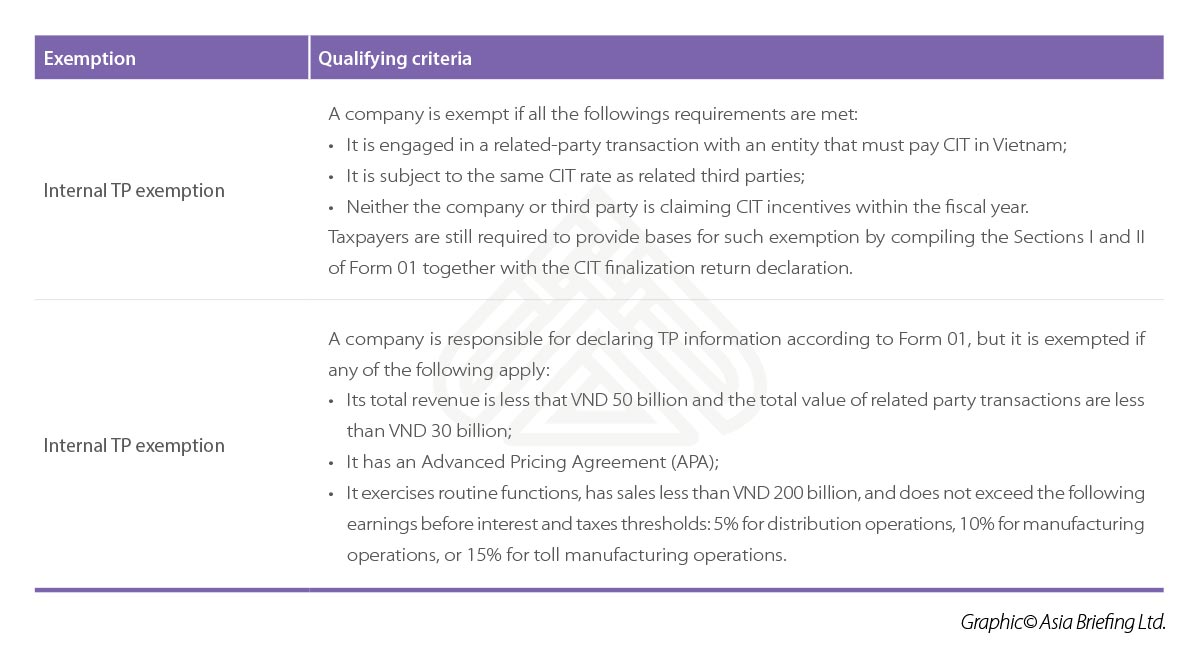

Bến cảng an toàn từ tài liệu đương thời

Theo Nghị định 20, doanh nghiệp được miễn chuẩn bị hồ sơ chuyển giá nếu bất kì các điều kiện sau đây được thỏa mãn:

- Tổng doanh thu <50 tỷ đồng (2,5 triệu USD) và tổng doanh thu của các giao dịch của bên liên quan <30 tỷ đồng (1,5 triệu USD);

- Đã ký kết Thỏa thuận giá nâng cao (APA) và gửi (các) báo cáo APA hàng năm;

- Chỉ thực hiện các chức năng đơn giản, doanh thu <200 tỷ đồng (10 triệu USD) và EBIT, tùy thuộc vào doanh nghiệp, ít nhất 5% (phân phối), 10% (sản xuất) hoặc 15% (sản xuất thu phí).

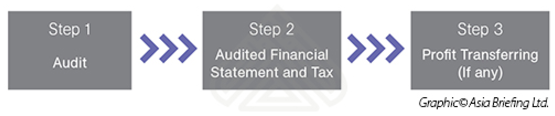

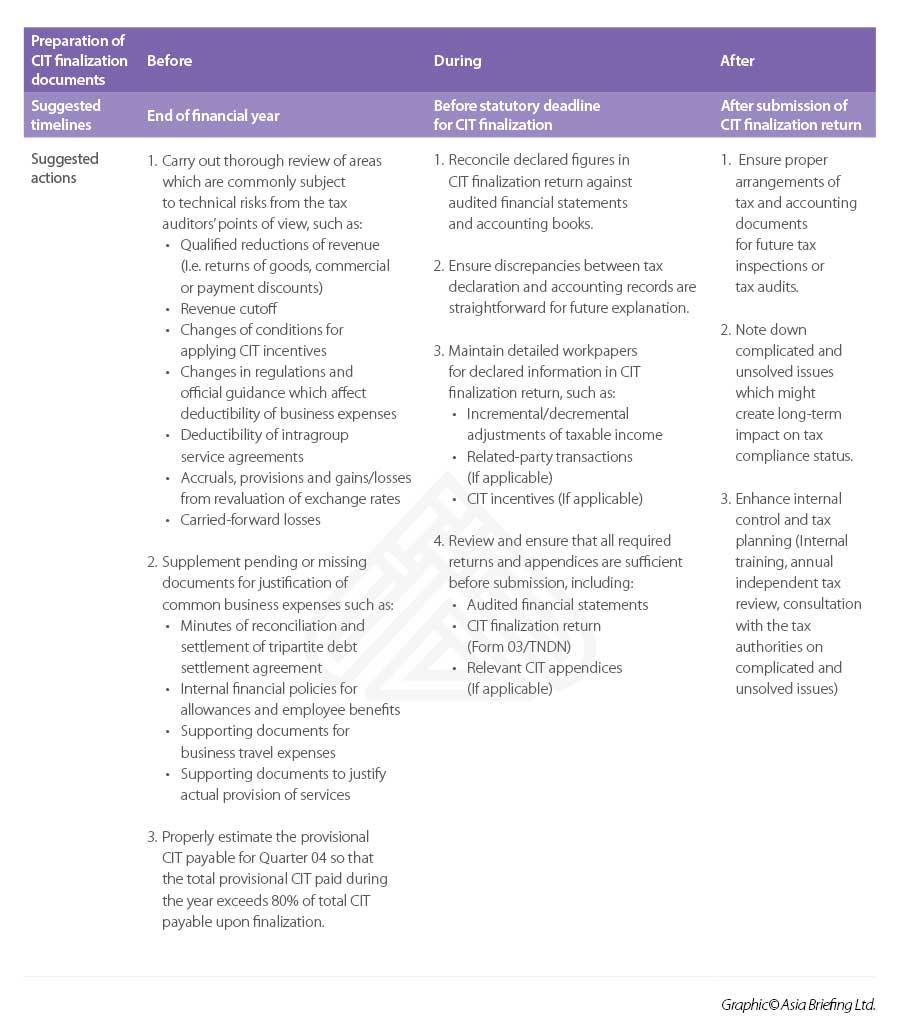

Kiểm toán

Trong trường hợp kiểm toán chuyển giá, người nộp thuế sẽ có 15 ngày làm việc để cung cấp chứng từ định giá chuyển nhượng, trong khi họ sẽ có 30 ngày làm việc để cung cấp trong quá trình tham vấn trước khi kiểm toán.

Rủi ro / Hình phạt

Nếu cơ quan thuế tin rằng giao dịch không được định giá theo nguyên tắc độ dài của vũ khí, họ sẽ điều chỉnh giá trị của giao dịch và áp thuế theo đó. Hơn nữa, theo nguyên tắc hình thức quá mức, chi phí phát sinh từ các dịch vụ được cung cấp cho mục đích duy nhất là cung cấp cho các chi nhánh khác lợi ích hoặc giá trị sẽ không đủ điều kiện để khấu trừ từ thu nhập chịu thuế.

Các công ty cũng có thể phải chịu trách nhiệm hình sự nếu bị trốn thuế. Cơ quan thuế cũng công bố chi tiết về các công ty không tuân thủ hoặc báo cáo sự bất thường trên các trang web quốc gia và tỉnh của họ – một rủi ro uy tín nghiêm trọng. Quản lý rủi ro

Trước những phát triển gần đây trong quy tắc định giá chuyển nhượng địa phương và sự quan tâm ngày càng tăng đối với giá chuyển nhượng trên toàn thế giới, điều quan trọng là các công ty phải thực hiện các bước cần thiết để đảm bảo rằng họ tuân thủ và quản lý rủi ro hiệu quả. Có nhiều biện pháp mà các công ty có thể thực hiện. Bao gồm các:

- Cung cấp công bố thông tin: Tất cả các công ty nên tiết lộ thông tin về các mối quan hệ và giao dịch của các bên liên quan theo các hình thức quy định và phù hợp với các khung thời gian cần thiết.

- Đánh giá rủi ro: Thực hiện đánh giá rủi ro để theo dõi và điều chỉnh lại các giao dịch giữa các công ty và lập kế hoạch trước để tạo ra một chiến lược chuyển giá mạnh mẽ cũng là một công cụ giảm thiểu rủi ro quan trọng.

- Chuẩn bị tài liệu đương thời: Người nộp thuế đáp ứng các ngưỡng nêu trên được yêu cầu để chuẩn bị tài liệu đương thời. Tuy nhiên, các công ty không đáp ứng các ngưỡng nên vẫn ghi lại chính xác các giao dịch của bên liên quan và có thể chứng minh lý do được thông qua trong trường hợp họ nhận được bất kỳ truy vấn hoặc thông báo kiểm toán nào từ cơ quan thuế.

- Thỏa thuận định giá nâng cao: Người nộp thuế có tùy chọn chủ động quản lý hồ sơ rủi ro chuyển giá của mình bằng cách tham gia Thỏa thuận giá nâng cao (APA) với cơ quan thuế địa phương. APA là một thỏa thuận ràng buộc về cách sắp xếp giá chuyển nhượng của người nộp thuế sẽ bị đánh thuế.

Chìa khóa chính

Trước sự tập trung gần đây của quốc tế về thuế và chuyển giá thông qua chương trình Cơ sở xói mòn và chuyển dịch lợi nhuận (BEPS) của Tổ chức Hợp tác và Phát triển Kinh tế (OECDs), đặc biệt là tại Việt Nam thông qua việc giới thiệu Nghị định 20, các công ty tham gia / giao dịch bên liên quan đang được xem xét kỹ lưỡng. Điều quan trọng là các công ty này tìm kiếm lời khuyên phù hợp để đảm bảo rằng họ tuân thủ và các biện pháp giảm thiểu rủi ro hiệu quả được đưa ra.