Trong loạt bài gồm ba phần này, Vietnam Briefing nhấn mạnh và thảo luận về quy trình tuân thủ thuế khi đóng cửa Văn phòng đại diện.

Một Văn phòng đại diện (RO) cung cấp một tùy chọn đơn giản và chi phí thấp cho các công ty đang tìm cách hiểu rõ hơn về thị trường Việt Nam. Như vậy, tùy chọn này là một trong những phổ biến nhất cho những người mới tham gia lần đầu vào thị trường Việt Nam và thường có sự hiện diện lớn hơn trong nước.

Do phạm vi hoạt động hạn chế, các thủ tục thuế và giấy phép bắt buộc của RO thường đơn giản so với các công ty hoàn toàn thuộc sở hữu nước ngoài. Vì RO không thể tạo ra doanh thu và không phải chịu kiểm toán, hầu hết các nhà đầu tư nước ngoài cho rằng họ phải chịu thuế tối thiểu, do đó không chú ý đến sổ sách kế toán và tài liệu đầy đủ.

Tuy nhiên, các công ty có thể chọn đóng RO tùy theo tình hình tài chính của họ hoặc do các yếu tố phi tài chính như nâng cấp thành doanh nghiệp nước ngoài để mở rộng hoạt động kinh doanh.

Nghĩa vụ thuế để giải thể RO

Trong bài viết này, chúng tôi xem xét các nghĩa vụ thuế liên quan đến việc giải thể RO.

Thông thường, các nhân viên đại diện của RO (CRO) thường nghĩ rằng tình trạng thuế của họ tuân thủ, miễn là họ thực hiện nghĩa vụ theo luật định của mình trên báo cáo hàng năm, thuế thu nhập cá nhân (PIT) và bảo hiểm y tế xã hội và thất nghiệp (SHUI) cho nhân viên của họ. Đó là cho đến khi họ được kiểm toán bởi cơ quan thuế và nhận hình phạt đáng kể, thường là do thiếu tài liệu cần thiết cho chi phí kinh doanh.

Kiểm toán thuế là không thể trừ khi chính quyền nghi ngờ RO đang tham gia vào các hoạt động bất hợp pháp. Nếu không có gì ngoài vị trí, kiểm toán sẽ chỉ xảy ra khi RO đi vào giải thể, điều này có thể xảy ra nhiều năm sau khi RO bắt đầu hoạt động.

Trong thực tế, mặc dù RO không phải chịu thuế khai báo (như VAT và thuế TNDN), họ vẫn được yêu cầu duy trì hồ sơ sổ sách đầy đủ cũng như các tài liệu hỗ trợ về chi phí kinh doanh phát sinh trong quá trình hoạt động. Điều này tương tự như tài liệu kế toán của một công ty để hỗ trợ các khoản chi phí được khấu trừ.

Kiểm toán thuế để giải thể

Ngoài việc kiểm tra tình trạng kê khai và nộp thuế TNCN, nhân viên thuế cũng xem xét sổ quỹ của RO, báo cáo ngân hàng và hồ sơ kế toán để xem xét các chi phí phát sinh trong thời gian hoạt động.

Các chi phí có thể được xem xét trên cơ sở mẫu và RO sẽ được yêu cầu hiển thị các tài liệu hỗ trợ có liên quan và đưa ra lời giải thích thỏa đáng để chứng minh bản chất của chi phí phát sinh.

Nếu RO không thiết lập được mối liên kết giữa các chi phí phát sinh và các hoạt động hoạt động của RO, thì nó sẽ dẫn đến các chi phí đó được coi là lợi ích bổ sung được cung cấp cho các cá nhân. Theo cơ quan thuế, những lợi ích như vậy nên bị đánh thuế và bị phạt tương ứng.

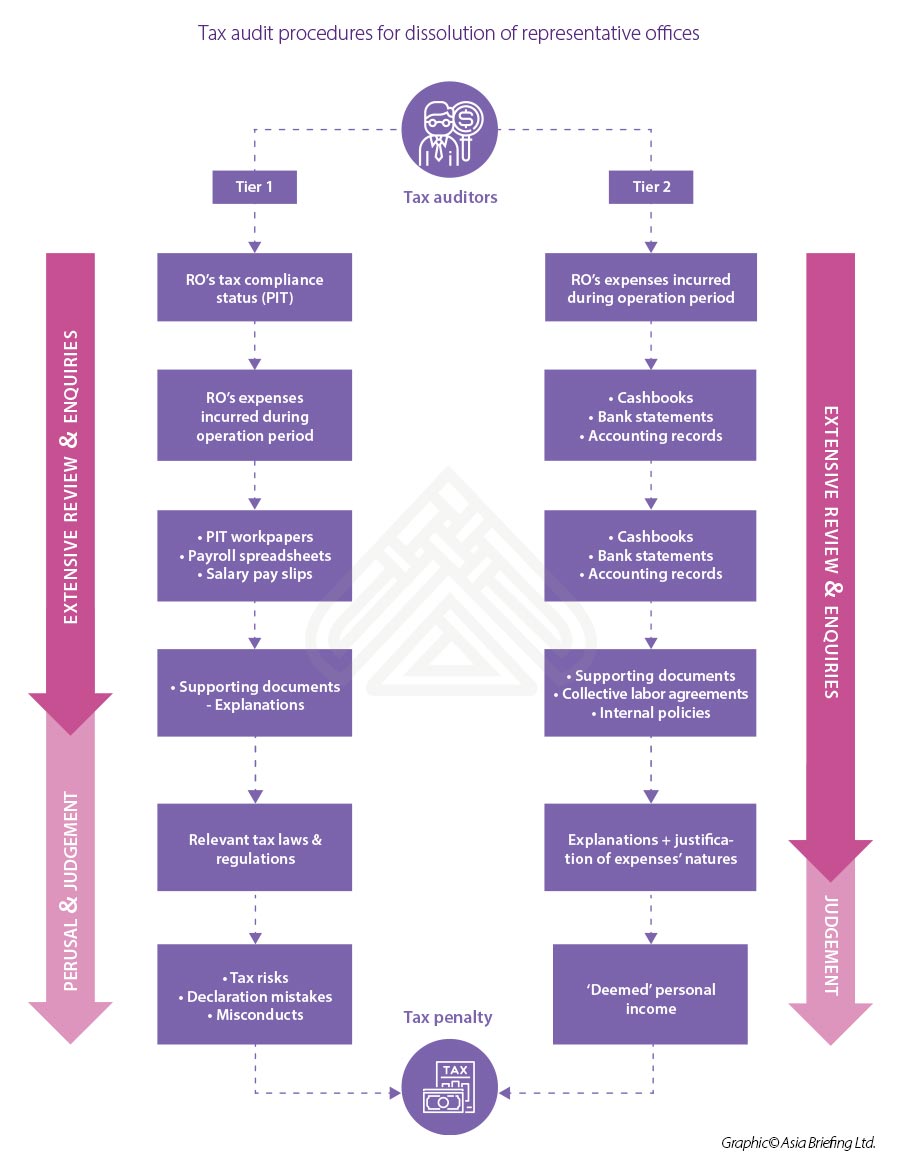

Các thủ tục phổ biến của kiểm toán thuế để giải thể RO được tóm tắt như sau:

Dựa trên kinh nghiệm thực hiện quyết toán thuế của chúng tôi trong khi đóng RO, hầu hết các khoản thuế chưa thanh toán và hình phạt tương ứng được áp dụng cho các chi phí không đủ tài liệu hỗ trợ hoặc không có kết nối trực tiếp với hoạt động của RO và do đó được coi là thu nhập cá nhân .

The post Văn phòng đại diện Giải thể Phần 1: Thách thức tuân thủ thuế appeared first on Kế Toán MVB | Dịch Vụ kế toán tại Hà Nội | Uy tín - Chất lượng.

source https://ketoanmvb.com/van-phong-dai-dien-giai-the-phan-1-thach-thuc-tuan-thu-thue.html

Không có nhận xét nào:

Đăng nhận xét