Tiếng Việt chuyển giá quy định Dưới Nghị định số 20/2017 / ND-CP (Nghị định 20 20) đã có hiệu lực vào tháng 5 năm 2017 và phác thảo tất cả các khía cạnh liên quan của quy trình tuân thủ chuyển giá. Các nhà đầu tư nước ngoài nên xem xét những điều sau đây khi tạo ra một chiến lược tuân thủ giá chuyển nhượng trong nước.

Tuân thủ chuyển giá chính là gì?

Theo quy định, người nộp thuế theo Nghị định 20, nếu không được miễn, phải tuân thủ các yêu cầu sau:

- Tiết lộ thông tin về các mối quan hệ và giao dịch của các bên liên quan bằng cách soạn thảo Mẫu 01 của Nghị định 20, phải được gửi cùng với tờ khai hoàn thuế thu nhập doanh nghiệp (TNDN);

- Chuẩn bị và lưu trữ giá chuyển nhượng tài liệu đương thời, bao gồm một tệp địa phương liên quan đến hoạt động của công ty tại Việt Nam, các giao dịch của bên liên quan và tệp chính có thông tin về hoạt động bên trong của công ty.

Tôi cần chuẩn bị những tập tin nào?

Nhà đầu tư phải chuẩn bị một tệp cục bộ, một tệp chính và khi cần thiết, một báo cáo theo từng quốc gia. Chúng tôi thảo luận về các chi tiết dưới đây:

Tập tin cục bộ

Mục đích của Tệp cục bộ là giúp xác minh sự tuân thủ nguyên tắc độ dài của cánh tay giữa người nộp thuế và các bên liên quan của họ. Tệp cục bộ chứa các mục sau:

- Danh sách các giao dịch của các bên liên quan mà khách hàng đã tham gia trong kỳ;

- Một quyết định của các bên liên quan liên quan đến các giao dịch và mối quan hệ của họ; và

- Một phân tích chức năng và so sánh của khách hàng và các bên liên quan liên quan đến các giao dịch của bên liên quan tương ứng.

Sau khi phân tích các giao dịch và các bên liên quan, các công ty phải chọn phương thức chuyển giá phù hợp nhất, theo sau là so sánh phù hợp cho từng giao dịch. Điểm chuẩn này giúp Tệp cục bộ xác minh việc tuân thủ nguyên tắc giao dịch có độ dài của cánh tay.

Tập tin chính

Mục đích của Tệp chính là cung cấp tổng quan toàn cầu về hoạt động của một nhóm đa quốc gia, đặc biệt liên quan đến chuyển giá. Tệp chủ chứa các mục sau:

- tổng quan về hoạt động toàn cầu của công ty;

- chuyển chính sách giá để tạo và sở hữu tài sản vô hình và hoạt động tài chính của công ty; và

- phân bổ toàn cầu thu nhập và hoạt động kinh tế của công ty để đặt các hoạt động chuyển giá của nhóm MNE trong bối cảnh toàn cầu của họ.

Đưa ra lượng thông tin cần thiết cho Tệp chủ, công ty mẹ thường chịu trách nhiệm báo cáo. Tuy nhiên, tất cả các doanh nghiệp nên kiểm tra với các quan chức thuế địa phương và xem xét các thông tư liên quan của chính phủ để hiểu cách áp dụng các quy định của Việt Nam.

Báo cáo quốc gia

Báo cáo theo quốc gia (CbCR) chứa thông tin tổng hợp – không có bất kỳ điều chỉnh hoặc loại bỏ liên công ty nào – cho tất cả các thực thể và từng khu vực tài phán thuế. Thông tin tổng hợp này bao gồm:

- Lợi nhuận trước thuế thu nhập;

- Thuế thu nhập đã nộp (bao gồm thuế khấu trừ);

- Tài sản hữu hình (không bao gồm tiền và các khoản tương đương tiền).

Yêu cầu CbCR áp dụng trong hai kịch bản:

- Khách hàng này là một phần của MNE với doanh thu nhóm hợp nhất hàng năm ít nhất là 790 triệu đô la Mỹ (18.000 tỷ đồng) trong năm tài chính vừa qua; và

- Công ty mẹ cuối cùng phải chuẩn bị CbCR tại nước sở tại.

Thời hạn cho tài liệu chuyển giá là gì?

Nhà đầu tư nước ngoài cần lưu ý hai thời hạn chuyển giá chính cho tài liệu. Thời hạn tuân thủ hàng năm áp dụng cho tất cả người nộp thuế, trong khi đó cũng có thời hạn đặc biệt trong quá trình kiểm toán.

Thời hạn tuân thủ hàng năm: Người nộp thuế phải chuẩn bị tài liệu chuyển giá trước khi nộp tờ khai thuế thu nhập doanh nghiệp (TNDN) hàng năm, đáo hạn trong vòng 90 ngày kể từ cuối năm của người nộp thuế.

Tuân thủ ad hoc: Các công ty phải nộp tài liệu TP cho cơ quan thuế trong vòng 15 ngày làm việc kể từ khi nhận được yêu cầu trong quá trình kiểm toán thuế hoặc chuyển giá.

Ai phải tuân thủ các quy định về giá chuyển nhượng của Việt Nam?

Theo Nghị định 20, các công ty tính toán nghĩa vụ thuế theo phương thức kê khai và thực hiện giao dịch với các bên liên quan (giao dịch của các bên liên quan, tức là RPTs) được coi là đối tượng của quy định giá chuyển nhượng.

Chuyển giá phạt

Rủi ro chuyển giá lớn nhất của các nhà đầu tư tại Việt Nam là thất bại với cơ quan thuế. Cơ quan thuế có thể áp dụng hình phạt 20 phần trăm, sau một cuộc kiểm toán, đối với số tiền thuế được xác định là bị đánh giá thấp. Các công ty không thực hiện thanh toán này đúng hạn, phải chịu lãi suất 0,03 phần trăm của nghĩa vụ thuế cho mỗi ngày mà nó không được thanh toán.

Khi nào quy định giá chuyển nhượng áp dụng?

Trong hầu hết các trường hợp, các công ty nước ngoài hoạt động tại Việt Nam sẽ phải tuân theo các quy định về giá chuyển nhượng của đất nước này ở điểm này hay điểm khác. Tuy nhiên, không phải tất cả các công ty sẽ thực hiện các giao dịch cần tài liệu phù hợp với yêu cầu chuyển giá.

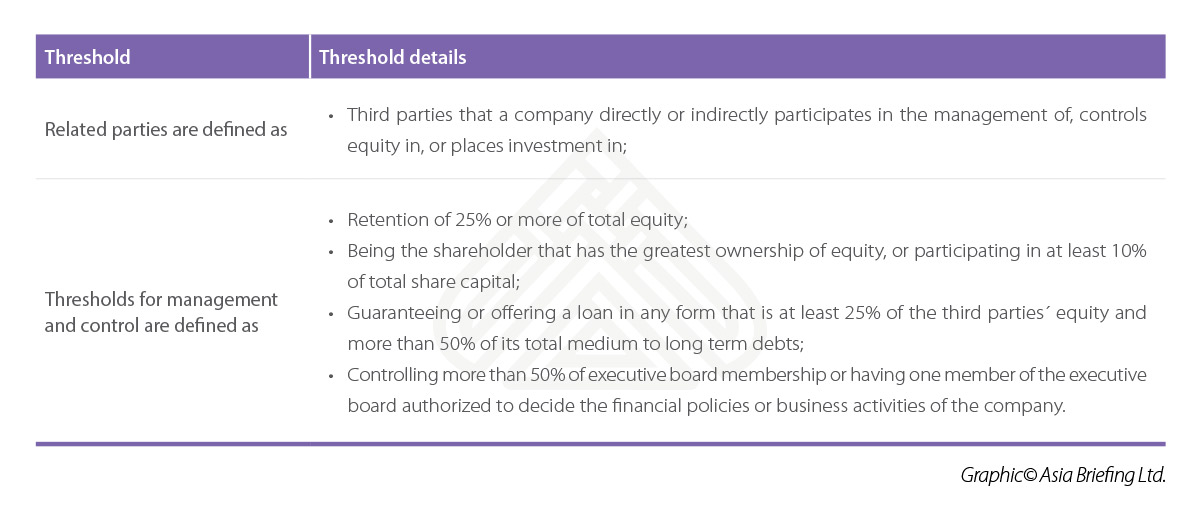

Ngưỡng cho các thực thể liên quan

Nhà đầu tư tại Việt Nam nên xem xét các định nghĩa dưới đây cho các bên liên quan và ngưỡng giao dịch khi xem xét mức độ tiếp xúc với các quy định về chuyển giá.

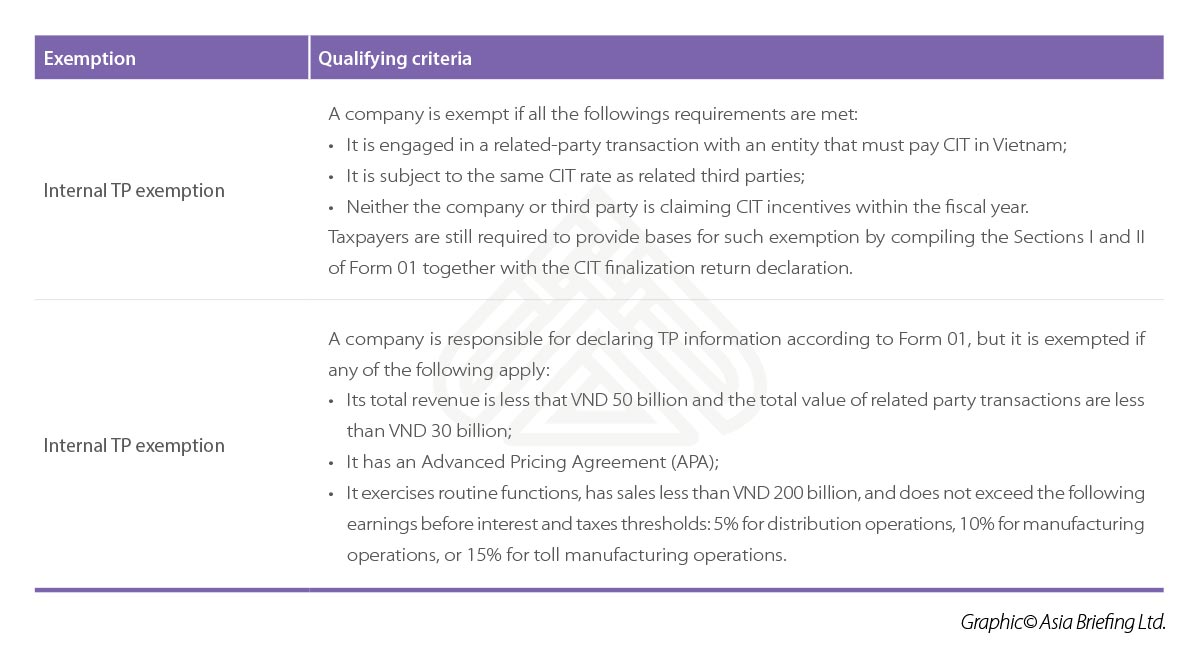

Miễn giảm quy định giá chuyển nhượng

Nhà đầu tư nước ngoài có thể được miễn một số hoặc tất cả tuân thủ chuyển giá trong các trường hợp sau.

The post Quy định giá chuyển nhượng của Việt Nam – Chiến lược tuân thủ appeared first on Kế Toán MVB | Dịch Vụ kế toán tại Hà Nội | Uy tín - Chất lượng.

source https://ketoanmvb.com/quy-dinh-gia-chuyen-nhuong-cua-viet-nam-chien-luoc-tuan-thu.html

Không có nhận xét nào:

Đăng nhận xét