- Doanh nghiệp chế biến xuất khẩu tại Việt Nam là phương tiện đầu tư phổ biến cho các nhà đầu tư nhìn vào Việt Nam như Trung Quốc cộng với một điểm đến.

- EPE cung cấp thuế thấp hơn và chính phủ ưu đãi cho một số dòng sản phẩm nhất định

- Trong khi hải quan và kiểm toán thuế đối với EPE là nghiêm ngặt, lợi ích về thuế đối với EPE so với các doanh nghiệp sản xuất truyền thống làm cho chúng đáng giá.

Doanh nghiệp chế biến xuất khẩu (EPEs) là phương tiện đầu tư phổ biến cho các nhà đầu tư nước ngoài tại Việt Nam. Điều này đặc biệt đúng khi Việt Nam đã nổi lên như một Trung Quốc cộng một điểm đến cho các công ty nước ngoài hoạt động gia công để giảm chi phí và cải thiện thị phần.

Gần đây tiểu thuyết coronavirus COVID-19 dịch ở Trung Quốc đã làm nổi bật vấn đề này, ảnh hưởng đến các doanh nghiệp không chỉ ở Việt Nam mà cả các nước còn lại ASEAN là chuỗi cung ứng bắt đầu cảm nhận được tác động. Với nguyên liệu thô và nguyên liệu đầu vào có nguồn gốc từ Trung Quốc và vẫn còn hạn chế đi lại, các doanh nghiệp có thể cần phải xem các nhà cung cấp và sản xuất thay thế như một chiến lược dài hạn.

Khi một doanh nghiệp quyết định lựa chọn thay thế, EPE là một khoản đầu tư lý tưởng cho các nhà đầu tư muốn sản xuất và xuất khẩu đến các điểm đến khác nhau.

Doanh nghiệp chế biến và khu chế xuất

EPE, như được định nghĩa bởi Nghị định 82/2018 / ND-CP, là các doanh nghiệp được thành lập và hoạt động trong Khu chế xuất (EPZ) HOẶC chuyên về một sản phẩm sản xuất để nhập khẩu và hoạt động trong một khu công nghiệp hoặc kinh tế. Các EPE cũng được yêu cầu phân tách bằng hệ thống hàng rào, có cổng, cửa ra vào và thực hiện các yêu cầu của cơ quan hải quan liên quan đến khu vực phi thuế quan và các quy tắc về thuế xuất nhập khẩu.

Khu chế xuất (EPZ) cung cấp thương mại miễn thuế và lao động chi phí thấp khiến chúng trở thành địa điểm lý tưởng cho các EPE. Các khu chế xuất thường nằm trong khu công nghiệp hoặc kinh tế và tập trung vào sản xuất hàng hóa để xuất khẩu. Họ cũng cung cấp ưu đãi thuế, cho thuê đất thấp hơn và được miễn thuế xuất khẩu khi xuất khẩu sản phẩm và vật liệu của họ.

EPE cũng thường được kết nối với cảng biển và sân bay giúp xuất khẩu hiệu quả hơn. Do vị trí của họ trong các EPZ, các doanh nghiệp này được hưởng lợi từ việc xử lý thuế duy nhất mà chúng tôi sẽ thảo luận dưới đây.

Các EPE được thiết lập trong các EPZ được phép bán hàng hóa cho thị trường địa phương; tuy nhiên, thuế nhập khẩu sẽ được trả bởi người nhận. Ngược lại, các EPE được thiết lập tại các khu công nghiệp không phải là EPZ đều bị cấm bán cho các doanh nghiệp trong nước tại thị trường Việt Nam.

Thuế của các doanh nghiệp chế biến

EPE phải chịu thuế thu nhập doanh nghiệp tiêu chuẩn (TNDN) là 20%, tuy nhiên, các doanh nghiệp có thể phải chịu mức thuế thấp hơn nếu sản phẩm của họ được chính phủ Việt Nam khuyến khích hoặc nằm ở khu vực kinh tế khó khăn. Thuế này cũng được áp dụng cho thu nhập nước ngoài. Tuy nhiên, thuế tương tự được trả ở nước ngoài được khấu trừ từ Thuế thu nhập doanh nghiệp Việt Nam.

Như đã đề cập, EPE nhận được sự đối xử độc đáo khi đánh thuế nhập khẩu và xuất khẩu. Tuy nhiên, họ cũng phải tuân thủ các yêu cầu nghiêm ngặt về hải quan và thuế để đảm bảo rằng các doanh nghiệp không lạm dụng các ưu đãi.

Nói chung, trong các giao dịch với các thực thể ở nước ngoài hoặc các EPE khác, họ không phải trả bất kỳ thuế xuất nhập khẩu nào (thuế VAT xuất nhập khẩu và thuế xuất nhập khẩu, nhưng vẫn phải trả thuế TNDN trên lợi nhuận gộp). Tuy nhiên, trong trường hợp EPE mua hàng hóa từ các công ty trong nước, những hàng hóa đó phải chịu thuế xuất khẩu. Nhưng theo luật pháp Việt Nam, các bên xuất khẩu ở Việt Nam chịu trách nhiệm về thuế xuất khẩu. Ngoài ra, nếu một EPE mua hàng hóa và dịch vụ được sử dụng bên ngoài EPZ, họ vẫn sẽ phải trả thuế VAT 10%.

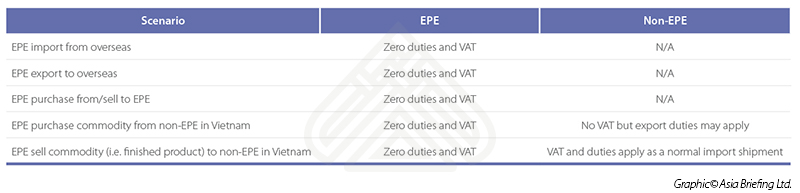

Bảng dưới đây phác thảo các nghĩa vụ thuế VAT và nghĩa vụ đối với EPE và không phải EPE đối với một loạt các kịch bản.

Các EPE phải chịu kiểm tra hải quan nghiêm ngặt để đảm bảo rằng tất cả các nguyên liệu nhập khẩu được sử dụng hợp pháp cho hàng hóa được xuất khẩu. Bất kỳ sự khác biệt nào, dư thừa hoặc trừ đi, giữa sổ kế toán và tờ khai hải quan sẽ phải chịu thuế và thuế.

Sự chênh lệch thặng dư xảy ra khi số dư nguyên vật liệu trong sổ kế toán cao hơn trong báo cáo quyết toán hải quan (nghĩa là lượng nguyên liệu nhập khẩu vượt quá số lượng vật liệu dùng để sản xuất hàng xuất khẩu). Nếu các vật liệu dư thừa vẫn còn trong kho, không cần phải trả thuế hoặc thuế. Nếu các vật liệu dư thừa không thể được theo dõi, thuế có thể phải nộp.

Một sự khác biệt trừ có nghĩa là sự cân bằng của các tài liệu trong báo cáo hải quan cao hơn trong sổ kế toán. Điều này có thể là do nguyên liệu được bán cho thị trường Việt Nam; nếu đây là trường hợp, thuế nhập khẩu và thuế VAT phải nộp. Theo OL 9376, trừ đi sự khác biệt sẽ không được đánh giá thuế nhập khẩu theo một trong các trường hợp sau:

- Sự khác biệt trừ là kết quả của các chỉ tiêu khai báo và thấp hơn so với sử dụng thực tế;

- Sự khác biệt trừ là kết quả của sự khác biệt về đơn vị đo lường giữa EPE và Hải quan;

- EPE không bán vật liệu tại địa phương; và

- Hải quan không thể tìm thấy bằng chứng bán hàng địa phương như vậy.

Minh họa thuế EPE

Hai ví dụ đơn giản sau đây giúp minh họa khi EPE nằm trong EPZ có nghĩa vụ và / hoặc nghĩa vụ thuế đến từ thặng dư hoặc trừ đi chênh lệch.

Đầu tiên, các tài khoản của Công ty X nói rằng 50 mẩu Nguyên liệu A đã được nhập khẩu. Mặt khác, báo cáo quyết toán hải quan nói rằng chỉ có 48 được sử dụng trong hàng hóa xuất khẩu. Việc Công ty X có bắt buộc phải trả thuế hay không tùy thuộc vào việc hai sản phẩm không xuất khẩu có còn trong kho hay không:

- Nếu thặng dư (hai miếng) vẫn còn trong kho, không có thuế nhập khẩu

- Nếu họ không thể truy tìm được, công ty phải nộp thuế nhập khẩu

Thứ hai, các tài khoản của Công ty Y nói rằng 50 mẩu Nguyên liệu B đã được sử dụng để xuất khẩu hàng hóa. Trái ngược với ví dụ trước, báo cáo quyết toán hải quan nói rằng 52 đã được nhập khẩu và sử dụng, do đó hàm ý sự khác biệt trừ đi. Trong kịch bản này:

- Nếu sự khác biệt (hai mảnh) được bán cho thị trường Việt Nam, thuế nhập khẩu phải nộp cho những mảnh này

- Nếu sự khác biệt chỉ đơn giản là do sự khác biệt trong tính toán hoặc khai báo thấp hơn mức sử dụng thực tế và không tìm thấy bằng chứng bán hàng địa phương, thì không phải nộp thuế nhập khẩu

Chìa khóa chính

Mặc dù việc kiểm tra hải quan đối với EPE là nghiêm ngặt, nhưng đó là một cái giá nhỏ để trả cho các miễn trừ mà họ cho phép. Những lợi ích về thuế dành cho loại hình doanh nghiệp này làm cho EPE trở thành một sự thay thế hấp dẫn cho sản xuất truyền thống đối với nhiều công ty tiến hành xử lý rất hạn chế trong thị trường Việt Nam. Để tận dụng ưu đãi thuế ưu đãi của EPEs, điều quan trọng là phải giữ tài khoản của công ty theo thứ tự và tuân thủ tất cả các thủ tục hải quan và đầu tư.

The post Hướng dẫn về doanh nghiệp chế biến tại Việt Nam appeared first on Kế Toán MVB | Dịch Vụ kế toán tại Hà Nội | Uy tín - Chất lượng.

source https://ketoanmvb.com/huong-dan-ve-doanh-nghiep-che-bien-tai-viet-nam.html

Không có nhận xét nào:

Đăng nhận xét